آیا دستگاههای دولتی مشمول قانون مالیات بر ارزش افزوده هستند؟ + مستندات مرتبط

اولین قدم این است که بدانیم چه کسانی مشمول ثبت نام در نظام مالیات بر ارزش افزوده هستند. از این رو بررسی فراخوان های سازمان امور مالیاتی در زمینه مالیات بر ارزش افزوده ضروری است.

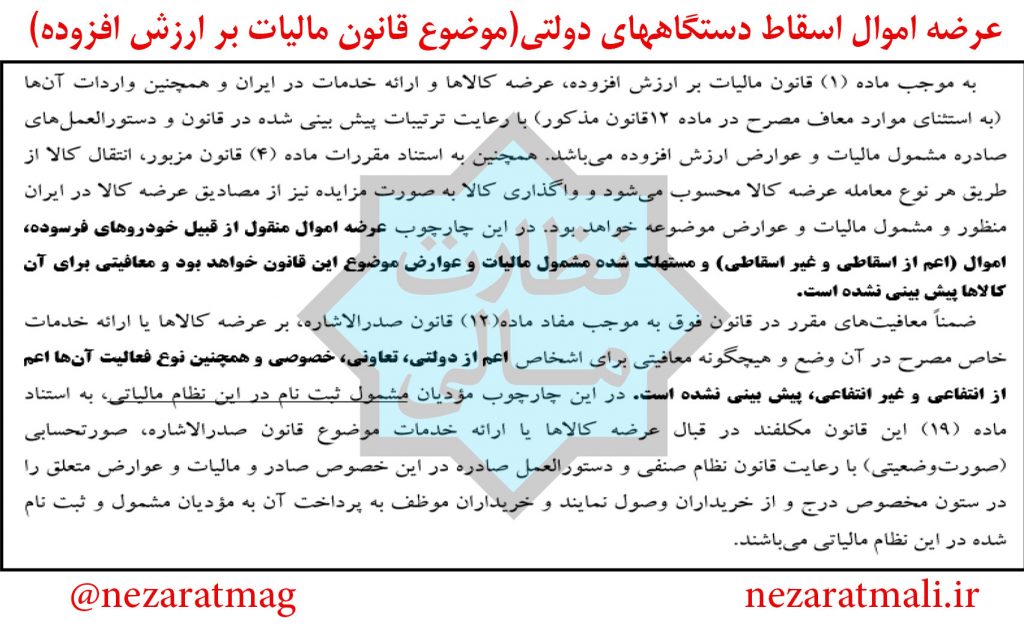

برابر استعلام صورت گرفته از سازمان امور مالیاتی کشور در تاریخ دی ماه سال ۹۷ در خصوص فروش اموال اسقاط دستگاههای اجرایی، پاسخی به شرح تصویر زیر دریافت گردید که عینا درج می گردد:

در لینک زیر میتوانید به بخشنامه و رای دیوان عدالت اداری در ارتباط با پاسخ به سئوالات و ابهامات موضوع مالیات بر ارزش افزوده دسترسی داشته باشید:

لینک دانلود بخشنامه مربوط به پاسخ به سوالات در مورد قانون مالیات بر ارزش افزوده به همراه مستندات مرتبط

مالیات ارزش افزوده فروش خودروهای دولتی مزایده ای و اسقاط

فروش خودروهای دولتی اعم از اوراقی یا بصورت صدور سند فروش مشمول مالیات بر ارزش افزوده می باشد. بدیهی است پرداخت مالیات بر ارزش افزوده خودروهای اسقاط عهده مراکز اسقاط و خودروهای فروش رفته دستگاه های اجرایی عهده خریداران آنها قرار دارد و معافیتی برای آنها وجود ندارد.

در اجرای ماده ۴ قانون مالیات بر ارزش افزوده، انتقال کالا از طریق معامله عرضه محسوب و واگذاری بصورت مزایده و به مراکز اسقاط نیز از مصادیق عرضه کالا بوده و مشمول مالیات می باشد. پرداخت مالیات بر ارزش افزوده خودروهای اسقاط عهده مراکز اسقاط و مالیات بر ارزش افزوده خودروهای فروخته شده بر عهده خریداران قرار دارد.

ضمناً در راستای تبصره ۱ و ۷ ماده ۴۲ قانون مالیات بر ارزش افزوده ، پرداخت مالیات بر نقل و انتقال خودروهای دولتی نیز عهده خریداران می باشد که این امر بایستی در برگ شرایط مزایده خودروهای دولتی تصریح گردد.

فروش اموال اسقاط

عرضه اموال منقول مستعمل و اسقاطی توسط مودیان مشمول اجرای قانون مالیات بر ارزش افزوده،نیز مشمول پرداخت مالیات و عوارض می باشد. عرضه اموال مذکور توسط مودیان غیر مشمول اجرای قانون مشمول پرداخت مالیات و عوارض نمی باشد.

مشمولین مالیات بر ارزش افزوده

سازمان امور مالیاتی از سال ۱۳۸۷ تاکنون، طی هفت مرحله فراخوان، بهتدریج و بهصورت مرحلهای، از تمامی مؤدیان مالیات بر ارزش افزوده برای ثبت نام در سامانه این سازمان به آدرس www.evat.ir دعوت نموده است و مؤدیان می بایست از همین طریق با تکمیل فرم اظهارنامه طبق نمونه ای که سازمان مصوب نموده نسبت به ارائه اطلاعات مرتبط اقدام نمایند.

در اجرای قانون مالیات بر ارزش افزوده و به شرح فوق، تاکنون طی هفت مرحله برخی از فعالان اقتصادی برای اجرای قانون فراخوان شدهاند.

فراخوان مرحله اول

مشمولین مرحله اول ثبت نام – تاریخ اجرا در مورد این دسته ازمشمولین : ۱/۷/۱۳۸۷

- کلیه وارد کنندگان؛

- کلیه صادر کنندگان؛

- کلیه فعالان اقتصادی که مجموع فروش کالاها و ارائه خدمات آنها در سال ۱۳۸۶ سه میلیارد ریال یا بیشتر بوده است؛

- کلیه فعالان اقتصادی که مجموع فروش کالاها وارائه خدمات آنها در پنج ماهه آغازین سال ۱۳۸۷، یک میلیارد و دویست و پنجاه میلیون ریال یا بیشتر بوده است.

- (واحدهای صنفی که دارای شخصیت حقیقی بوده و تابع شورای اصناف کشور میباشند از این بند شرایط مشمولیت مرحله اول ثبت نام مستثنی گردیدند.)

فراخوان مرحله دوم

مشمولین مرحله دو ثبت نام – تاریخ اجرا در مورد این دسته از مشمولین :۱/۷/۱۳۸۸

کلیه اشخاص اعم از حقیقی و حقوقی، صرف نظر از میزان فعالیت، که مشمول مرحله اول ثبت نام درنظام مالیات برارزش افزوده نگردیده بودهاند، شاغل به فعالیت درهر یک از موضوعات مندرج دربند ( الف) ماده (۹۶) قانون مالیاتهای مستقیم ( به جزفعالیتهای معاف موضوع ماده ۱۲ قانون مالیات بر ارزش افزوده) به شرح زیر، مشمول مرحله دوم ثبت نام واجرای این نظام مالیاتی میباشند:

- کارخانهها و واحدهای تولیدی که برای آنها جواز تأسیس و پروانهی بهره برداری از وزارتخانهی ذی ربط صادر شده یا میشود؛

- بهره برداران معادن؛

- ارائه دهندگان خدمات حسابرسی، حسابداری و دفترداری و همچنین خدمات مالی؛

- حسابداران رسمی شاغل و مؤسسات حسابرسی عضو جامعه حسابداران رسمی ایران؛

- ارائه دهندگان خدمات مدیریتی و مشاورهای؛

- ارائه دهندگان انواع خدمات انفورماتیک، رایانهای اعم از سخت افزاری ، نرم افزاری و طراحی سیستم؛

- متلها و هتلهای سه ستاره و بالاتر؛

- بنکداران، عمده فروشها ، فروشگاههای بزرگ، واسطههای مالی ، نمایندگان توزیع کالاهای داخلی و وارداتی و صاحبان انبارها؛

- نمایندگان مؤسسههای تجاری و صنعتی، اعم ازداخلی و خارجی؛

- مؤسسات حمل ونقل موتوری و باربری دارای مجوزاز مراجع ذی ربط، زمینی، دریایی و هوایی باربری ( به استثنای واحدهایی که صرفاَ به امرحمل ونقل مسافر اشتغال دارند)؛

- مؤسسات مهندسی و مهندسی مشاور؛

- مؤسسات تبلیغاتی و بازاریابی.

فراخوان مرحله سوم

مشمولین مرحله سوم ثبت نام – تاریخ اجرا درمورد این دسته از مشمولین : ۱/۱/۱۳۸۹

کلیه اشخاص حقیقی و حقوقی که بر اساس شرایط مراحل اول ودوم ثبت نام، مشمول اجرای نظام مالیات برارزش افزوده نگردیدهاند، درصورتی که در سال ۱۳۸۷ یا ۱۳۸۸ مجموع فروش کالاها و ارائه خدمات ( غیر معاف یا معاف و غیر معاف) آنها سه میلیارد ریال وبالاترمیباشد، مشمول مرحله سوم ثبت نام و اجرای قانون خواهند بود.

اشخاصی که شاغل به فعالیتهای صرفاً معاف قانون مالیات بر ارزش افزوده میباشند و همچنین اشخاص حقیقی مشمولین قانون مالیاتهای مستقیم که به صورت صنفی فعالیت وتابع شورای اصناف کشور هستند، از ثبت نام دراین مرحله مستثنی خواهند بود. اشخاص مزبور مکلفند به هنگام خرید کالا و خدمات از مؤدیان مشمول و ثبت نام شده دراین نظام مالیاتی ضمن دریافت صورتحساب، مالیات و عوارض متعلقه را به آنها پرداخت نمایند.

فراخوان مرحله چهارم

مشمولین مرحله چهارم ثبت نام- تاریخ اجرا در مورد این دسته ازمشمولین : ۱/۷/۱۳۸۹

کلیه اشخاص حقیقی وحقوقی که بر اساس شرایط مراحل اول، دوم وسوم ثبت نام ، مشمول اجرای نظام مالیات بر ارزش افزوده نگردیدهاند، در صورتی که شاغل به فعالیتهای ذیل از جمله فعالیتهای موضوع قانون مالیاتهای مستقیم باشند، با هر میزان فروش یا درآمد مشمول مرحله چهارم ثبت نام، آموزش و اجرای قانون خواهند بود.

- صاحبان کارگاههای صنعتی ( اعم از صنفی و غیر صنفی که دارای حداقل برق سه فاز ۵۰ آمپر باشد) ؛

- فروشندگان طلا و جواهر؛

- فروشندگان آهن آلات؛

- صاحبان تالارهای پذیرایی و رستورانها؛

- صاحبان متل و هتلهای یک و دوستاره و هتل آپارتمان؛

- صاحبان نمایشگاهها و فروشگاههای خودرو وبنگاه معاملات املاک؛

- صاحبان تعمیرگاههای مجاز خودرو؛

- چاپخانه داران؛

- صاحبان دفاتر اسناد رسمی؛

- صاحبان مراکز ارتباطات رایانهای، دفاتر خدمات ارتباطی ( دفتر خدمات مشترکین تلفن همراه و آژانسهای پستی) و دفاتر خدمات دولت الکترونیک ( پلیس + ۱۰) و دفاتر خدمات الکترونیک شهر ؛

- صاحبان دفاتر خدمات مسافرتی وجهانگردی؛

- صاحبان سینماها، تماشاخانهها و مکانهای تفریحی و ورزشی؛

اشخاصی که شاغل به فعالیتهای صرفا معاف قانون مالیات بر ارزش افزوده هستند و همچنین اشخاص حقیقی مشمولین قانون مالیاتهای مستقیم که به صورت صنفی فعالیت و تابع شورای اصناف کشور هستند، از ثبت نام در این مرحله مستثنی خواهند بود.

فراخوان مرحله پنجم

مشمولین مرحله پنجم ثبت نام – تاریخ اجرا در مورد این دسته از مشمولین : ۱/۷/۱۳۹۰

- کلیه اشخاص حقوقی که تاکنون و بر اساس شرایط مراحل اول ، دوم ، سوم و چهارم ثبت نام، مشمول اجرای نظام مالیات بر ارزش افزوده نگردیدهاند، درصورتی که در هر یک ازسالهای ۱۳۸۷، ۱۳۸۸ و ۱۳۸۹ مجموع فروش کالاها و ارائه خدمات (غیرمعاف یا معاف و غیر معاف) آنها یک میلیارد ریال و بیشتر باشد مشمول مرحله ثبت نام و اجرای قانون خواهند بود.

- کلیه اشخاص حقوقی که قبل یا بعد از سال ۱۳۹۰ ایجاد، تأسیس و به ثبت رسیده یا میرسند و حائز شرایط مذکور نگردیدهاند، در صورتی که مجموع فروش کالا و ارائه خدمات ( غیر معاف یا معاف و غیر معاف) آنها در سال ۱۳۹۰ یا سالهای بعد، به یک میلیارد ریال و بیشتر برسد، از اولین دور مالیاتی بعد از رسیدن به آستانه مذکور، مشمول مرحله پنجم ثبت نام و اجرای قانون خواهند شد.

- اشخاص حقوقی که صرفا به فعالیت عرضه کالا و ارائه خدمات معاف قانون مالیات بر ارزش افزوده اشتغال دارند، از ثبت نام واجرای قانون در این مرحله مستثنی می باشند.

فراخوان مرحله ششم

مشمولین مرحله ششم ثبت نام- تاریخ اجرا در مورد این دسته ازمشمولین : ۱/۱/۱۳۹۴

اشخاص حقوقی و همچنین حقیقی ( صرف نظر از مبلغ فروش سالانه) قانون مالیاتهای مستقیم که به فعالیتهای زیر اشتغال دارند:

- چلوکبابیها، سالنهای غذاخوری و سفرهخانههای سنتی؛

- اغذیه فروشیهای زنجیرهای با مالکیت واحد و یا نام و نشان و عنوان تجاری واحد فارغ از مساحت محل کسب وکار و نوع مجوز؛

فراخوان مرحله هفتم

مشمولین مرحله هفتم ثبت نام- تاریخ اجرا درمورد این دسته از مشمولین: ۱/۷/۱۳۹۵

کلیه اشخاص حقوقی فعال با هر حجم از فروش یا درآمد ( کالا و خدمت) ( به استثنای اشخاص حقوقی با فعالیتهای صرفا معاف قانون مالیات برارزش افزوده) که به موجب فراخوانهای قبلی تاکنون برای اجرای قانون فراخوان نشدهاند، مشمول اجرای قانون خواهند شد.

اشخاص حقوقی که بعد از تاریخ اجرای فراخوان نیز ایجاد، تأسیس وبه ثبت می رسند و یا شروع به انجام فعالیت می کنند در صورت فعالیت با هر حجم از فروش و یا درآمد ( کالا و خدمات) از اولین دوره مالیاتی بعد از شروع فعالیت ( عرضه کالا و ارائه خدمات) مشمول اجرای قانون میباشند.

معافیت های ماده ۱۲ قانون مالیات بر ارزش افزوده

طبق ماده ۱۲ قانون مالیات بر ارزش افزوده، ﻋﺮﺿﻪ ﮐﺎﻻﻫﺎ و اراﺋﻪ ﺧﺪﻣﺎت زﯾﺮ و ﻫﻤﭽﻨﯿﻦ واردات آﻧﻬﺎ ﺣﺴﺐ ﻣﻮرد از ﭘﺮداﺧﺖ ﻣﺎﻟﯿﺎت ﻣﻌﺎف ﻣﯽ ﺑﺎﺷﺪ:

- ﻣﺤﺼﻮﻻت ﮐﺸﺎورزی ﻓﺮآوری ﻧﺸﺪه؛

- دام و ﻃﯿﻮر زﻧﺪه، آﺑﺰﯾﺎن، زﻧﺒﻮر ﻋﺴﻞ و ﻧﻮﻏﺎن؛

- اﻧﻮاع ﮐﻮد، ﺳﻢ، ﺑﺬر و ﻧﻬﺎل؛

- آرد ﺧﺒﺎزی، ﻧﺎن، ﮔﻮﺷﺖ، ﻗﻨﺪ، ﺷﮑﺮ، ﺑﺮﻧﺞ، ﺣﺒﻮﺑﺎت و ﺳﻮﯾﺎ، ﺷﯿﺮ، ﭘﻨﯿﺮ، روﻏﻦ ﻧﺒﺎﺗﯽ و ﺷﯿﺮﺧﺸﮏ ﻣﺨﺼﻮص ﺗﻐﺬﯾﻪ ﮐﻮدﮐﺎن؛

- ﮐﺘﺎب، ﻣﻄﺒﻮﻋﺎت، دﻓﺎﺗﺮ ﺗﺤﺮﯾﺮ و اﻧﻮاع ﮐﺎﻏﺬ ﭼﺎپ، ﺗﺤﺮﯾﺮ و ﻣﻄﺒﻮﻋﺎت؛

- ﮐـﺎﻻﻫﺎی اﻫـﺪاﯾﯽ ﺑﻪ ﺻـﻮرت ﺑﻼﻋـﻮض ﺑﻪ وزارﺗـﺨﺎﻧﻪ ﻫﺎ، ﻣﺆﺳـﺴﺎت دوﻟﺘـﯽ و ﻧﻬﺎدﻫﺎی ﻋﻤﻮﻣﯽ ﻏﯿﺮدوﻟﺘﯽ ﺑﺎ ﺗﺄﯾﯿـﺪ ﻫﯿـﺄت وزﯾﺮان و ﺣـﻮزه ﻫﺎی ﻋﻠﻤﯿﻪ ﺑﺎ ﺗﺄﯾـﯿﺪ ﺣﻮزه ﮔﯿﺮﻧﺪه

- ﻫﺪاﯾﺎ؛ ـ ﮐﺎﻻﻫﺎﯾﯽ ﮐﻪ ﻫﻤﺮاه ﻣﺴﺎﻓﺮ و ﺑﺮای اﺳﺘﻔﺎده ﺷﺨﺼﯽ ﺗﺎ ﻣﯿﺰان ﻣﻌﺎﻓﯿﺖ ﻣﻘﺮر ﻃﺒﻖ ﻣﻘﺮرات ﺻﺎدرات و واردات، وارد ﮐﺸﻮر ﻣﯽ ﺷﻮد .ﻣﺎزاد ﺑﺮ آن ﻃﺒﻖ ﻣﻘﺮرات اﯾﻦ ﻗﺎﻧﻮن ﻣﺸﻤﻮل ﻣﺎﻟﯿﺎت ﺧﻮاﻫﺪﺑﻮد؛

- اﻣﻮال ﻏﯿﺮ ﻣﻨﻘﻮل

- اﻧﻮاع دارو، ﻟﻮازم ﻣﺼﺮﻓﯽ درﻣﺎﻧﯽ، ﺧﺪﻣﺎت درﻣﺎﻧﯽ ( اﻧﺴﺎﻧﯽ، ﺣﯿﻮاﻧﯽ و ﮔﯿﺎﻫﯽ ) و ﺧﺪﻣﺎت ﺗﻮاﻧﺒﺨﺸﯽ و ﺣﻤﺎﯾﺘﯽ؛

- ﺧﺪﻣﺎت ﻣﺸﻤﻮل ﻣﺎﻟﯿﺎت ﺑﺮ درآﻣﺪ ﺣﻘﻮق، ﻣﻮﺿﻮع ﻗﺎﻧﻮن ﻣﺎﻟﯿﺎﺗﻬﺎی ﻣﺴﺘﻘﯿﻢ؛

- ﺧﺪﻣﺎت ﺑﺎﻧﮑﯽ و اﻋﺘﺒﺎری ﺑﺎﻧﮑﻬﺎ، ﻣﺆﺳﺴﺎت و ﺗﻌﺎوﻧﯽ ﻫﺎی اﻋﺘﺒﺎری و ﺻﻨﺪوق ﻫﺎی ﻗﺮض اﻟﺤﺴﻨﻪ ﻣﺠﺎز و ﺻﻨﺪوق ﺗﻌﺎون

- ﺧﺪﻣﺎت ﺣﻤﻞ و ﻧﻘﻞ ﻋﻤﻮﻣﯽ و ﻣﺴﺎﻓﺮی درون و ﺑﺮون ﺷﻬﺮی ﺟﺎده ای، رﯾﻠﯽ، ﻫﻮاﯾﯽ و درﯾﺎﯾﯽ؛

- ﻓﺮش دﺳﺘﺒﺎف؛

- اﻧﻮاع ﺧﺪﻣﺎت ﭘﮋوﻫﺸﯽ و آﻣﻮزﺷﯽ ﮐﻪ ﻃﺒﻖ آﺋﯿﻦ ﻧﺎﻣﻪ ای ﮐﻪ ﺑﺎ ﭘﯿﺸﻨﻬﺎد ﻣﺸﺘﺮک وزارﺗﺨﺎﻧﻪ ﻫﺎی ﻋﻠﻮم ﺗﺤﻘﯿﻘﺎت و ﻓﻨﺎوری، اﻣﻮر اﻗﺘﺼﺎدی و داراﯾﯽ، ﺑﻬﺪاﺷﺖ، درﻣﺎن آﻣﻮزش ﭘﺰﺷﮑﯽ، آﻣﻮزش و ﭘﺮورش و ﮐﺎر و اﻣﻮر اﺟﺘﻤﺎﻋﯽ ﻇﺮف ﻣﺪت ﺷﺶ ﻣﺎه از ﺗﺎرﯾﺦ ﺗﺼﻮﯾﺐ اﯾﻦ ﻗﺎﻧﻮن ﺑﻪ ﺗﺼﻮﯾﺐ ﻫﯿﺄت وزﯾﺮان ﻣﯽ رﺳﺪ؛

- ﺧﻮراک دام و ﻃﯿﻮر؛

- رادار و ﺗﺠﻬﯿﺰات ﮐﻤﮏ ﻧﺎوﺑﺮی ﻫﻮاﻧﻮردی وﯾﮋه ﻓﺮودﮔﺎﻫﻬﺎ ﺑﺮاﺳﺎس ﻓﻬﺮﺳﺘﯽ ﮐﻪ ﺑﻪ ﭘﯿﺸﻨﻬﺎد ﻣﺸﺘﺮک وزارت راه و ﺗﺮاﺑﺮی و وزارت اﻣﻮر اﻗﺘﺼﺎدی و داراﯾﯽ ﺗﻬﯿﻪ و ﻇﺮف ﻣﺪت ﺷﺶ ﻣﺎه از ﺗﺎرﯾﺦ ﺗﺼﻮﯾﺐ اﯾﻦ ﻗﺎﻧﻮن ﺑﻪ ﺗﺼﻮﯾﺐ ﻫﯿﺄت وزﯾﺮان ﻣﯽ رﺳﺪ؛

- اﻗﻼم ﺑﺎ ﻣﺼﺎرف ﺻﺮﻓﺎً دﻓﺎﻋﯽ ( ﻧﻈﺎﻣﯽ و اﻧﺘﻈﺎﻣﯽ ) و اﻣﻨﯿﺘﯽ ﺑﺮ اﺳﺎس ﻓﻬﺮﺳﺘﯽ ﮐﻪ ﺑﻪ ﭘﯿﺸﻨﻬﺎد ﻣﺸﺘﺮک وزارت دﻓﺎع و ﭘﺸﺘﯿﺒﺎﻧﯽ ﻧﯿﺮوﻫﺎی ﻣﺴﻠﺢ و وزارت اﻣﻮر اﻗﺘﺼﺎدی وداراﯾﯽ ﺗﻬﯿﻪ و ﺑﻪ ﺗﺼﻮﯾﺐ ﻫﯿﺄت وزﯾﺮان ﻣﯽ رﺳﺪ . ﻓﻬﺮﺳﺖ ﻣﺬﮐﻮر از اوﻟﯿﻦ دوره ﻣﺎﻟﯿﺎﺗﯽ ﭘﺲ از ﺗﺼﻮﯾﺐ ﻫﯿﺄت وزﯾﺮان ﻗﺎﺑﻞ اﺟﺮاء ﺧﻮاﻫﺪ ﺑﻮد.

- ﮐﻠﯿﻪ ﻓﻌﺎﻟﯿﺘﻬﺎی اﻗﺘﺼﺎدی در ﻣﻨﺎﻃﻖ آزاد و ﻣﻨﺎﻃﻖ وﯾﮋه اﻗﺘﺼﺎدی از زﻣﺎن درﯾﺎﻓﺖ ﻣﺠﻮز در داﺧﻞ ﻣﻨﻄﻘﻪ ﻣﺮﺑﻮﻃ ارزش افزوده, مالیات ارزش افزوده, مالیات بر ارزش افزوده, معافیت ارزش افزوده, معافیت های ارزش افزوده, موارد معاف ار ارزش افزوده

مراحل اخذ گواهی مالیات بر ارزش افزوده

گواهی مالیات بر ارزش افزوده به بصورت ۶ ماهه یا یک ساله صادر می شود ( بنا بر تشخیص حوزه مالیات بر ارزش افزوده) که پس از پایان اعتبار آن، بایستی نسبت به تمدید اعتبار از حوزه مالیاتی اقدام شود.

خریداران موظفند هنگام پرداخت مبلغ مالیات بر ارزش افزوده در صورتحساب فروشندگان، گواهینامه ثبت نام را از آنها درخواست کرده و پس از رویت آن ، و اعتبار تاریخ ، نسبت به پرداخت آن اقدام نمایند.

گواهی ارزش افزوده گواهی ای است، که مؤدیان پس از ثبت شرکت و اخذ کد اقتصادی میبایست حتما برای اخذ آن اقدام نمایند.

با سلام

صراحتا اعلام نکردید آیا دستگاه های اجرایی مشمول قانون ارزش افزوده هستند یا خیر یعنی ثبت نام کنند یا خیر؟